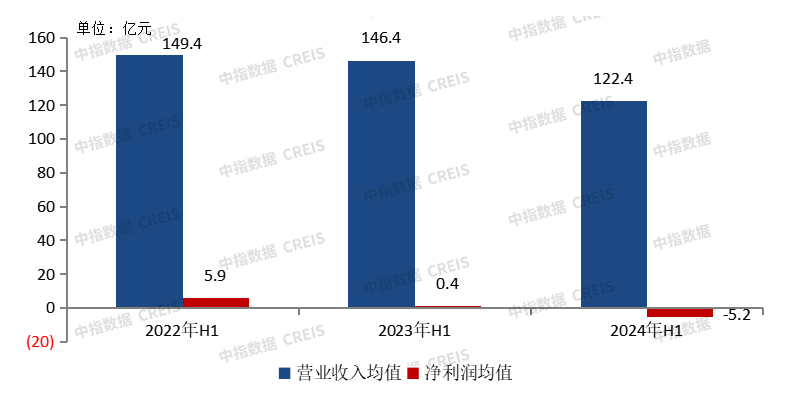

2024年上半年,居民收入预期和市场信心偏弱、房价下跌预期仍在等因素继续制约着置业需求释放,高基数下新房市场超预期调整。根据中指研究院《2024上半年中国房地产企业销售业绩排行榜》(点击查看),TOP100房企销售总额同比下降41.6%。在此背景下,本文将以行业约137家A+H股房地产上市公司中期业绩为依据,分析其业绩表现、杠杆及流动性表现,以供读者和投资者参考。https://www.cih-index.com/图:房地产上市公司2022上半年-2024上半年营业收入均值及净利润均值情况![]()

数据来源:WIND,中指数据CREIS(点击查看)企业研究:https://www.cih-index.com/从经营业绩来看,在上年低基数下房地产上市公司营业收入规模继续有所下降,净利润由盈转亏。2023年在保交楼政策和线下场景放开下上市房企竣工结转加快,导致营收增速回升明显,2024年上半年商品房销售市场调整仍在持续,加之整体竣工结算节奏放缓,导致房地产上市公司营业收入出现较为明显的下降。2024年上半年,上市房企的营业收入均值为122.4亿元,同比下降16.4%,其中,沪深上市房企的营业收入均值为106.3亿元,同比下降22.8%;大陆在港上市房企营业收入均值为142.4亿元,同比下降9.5%。从净利润来看,毛利率降低和资产减值等原因,房地产上市公司净利润均值为负,六成上市房企出现亏损,亏损企业数量有所增加。2024年上半年,房地产上市公司净利润均值由去年同期的0.4亿元降为-5.2亿元。其中,沪深上市房企的净利润均值为-1.6亿元,大陆在港上市房企净利润均值为-9.7亿元。期内营收下降的原因主要为结转面积的大幅下滑。过去几年销售额增速逐年下滑,2020年销售额TOP100企业销售额增速不足15%,2021年跌至个位数,2022年-2023年连续负增长,2023年上市房企结转规模因前期积累较高且上年下滑过快后出现反弹,2024年上半年销售额继续下滑,结转收入规模短期内或将维持下行趋势。万科2024年上半年实现营业收入1427.8亿元,同比下降28.9%,归属于上市公司股东的净利润亏损98.5亿元,同比下降199.8%,亏损的主要原因是开发业务结算规模和毛利率下滑、计提减值、部分非主业财务投资出现亏损、对资产交易和股权处置的部分交易价格低于账面值。

近年来受结转成本偏高、费用率有所上升、存量去化、资产减值等多重因素影响,上市房企净利润持续下滑。前期高地价和售价承压是导致毛利率持续承压的关键;行业长短周期均处于换挡期,存货去化和变现能力受到极大影响;部分房企对存货、长期股权投资、投资性房地产等进行计提减值准备,从而削弱了当期盈利水平;销售费用和财务费用的上升也进一步侵蚀了利润空间。

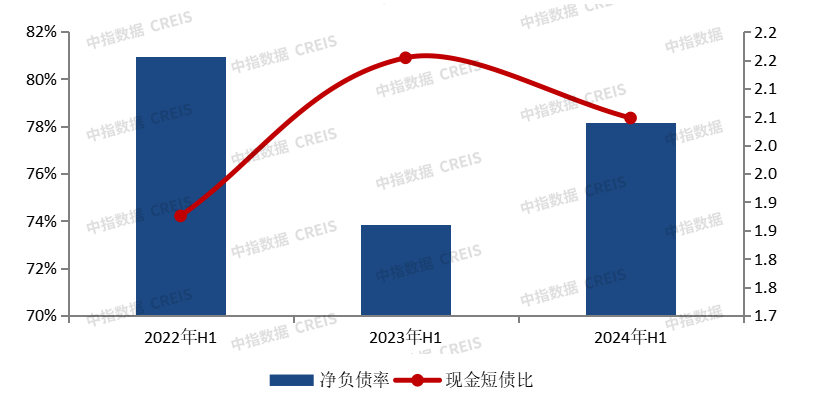

典型房企持有业务、服务业务等非开发业务贡献了更高的收入和利润。华润置地凭借差异化的商业模式、多元的赛道组合,积极探索房企发展新模式、培育业绩增长新动能,推动上半年业绩的平稳实现。2024年上半年,华润置地实现营业额791.3亿元,同比增长8.4%,核心净利润107.4亿元,微降4.7%。其中,经营性收入同比增长9.0%,占总收入的25.3%,提升0.2个百分点,核心净利润同比增长14.4%,利润贡献占比51.4%,提升8.6个百分点。龙湖集团核心权益后净利实现47.5亿元,其中运营及服务业务收入131亿元,同比增长7.6%,利润占比进一步提升至八成以上。新城控股商管业务对业绩的贡献度不断提升,2024年上半年吾悦广场实现商业运营总收入即含税租金收入61.95亿元,同比增长19.55%。2024年以来,销售端及融资端的压力传导到资产负债表,房企货币资金普遍有所下滑,导致行业债务率有所上升,短期偿债能力有所下降。根据国家统计局数据,2024年1-6月房地产开发企业到位资金53538亿元,同比下降22.6%。其中,国内贷款8207亿元,下降6.6%;利用外资13亿元,下降51.7%;自筹资金18862亿元,下降9.1%;定金及预收款15999亿元,下降34.1%;个人按揭贷款7749亿元,下降37.7%。2024年上半年,新房销售表现较弱,重点100城新建商品住宅销售面积同比下降约四成,销售仍在深度调整的情况下,融资状况难言好转,且资金供需两端都将趋冷。截至2024年六月底,代表房企整体杠杆率有所上升,短期偿债能力有所下降。25家代表房企净负债率为78.2%,较去年同期上升4.3个百分点;现金短债比为2.0,较去年同期微降0.2。图:房地产上市公司2022上半年-2024上半年营业收入均值及净利润均值情况![]()

数据来源:WIND,中指数据CREIS(点击查看)企业研究:https://www.cih-index.com/从到期债务规模来看,仍有一定的偿债压力。截至2024年6月末,2024年下半年尚在存续期的债券余额为3168.4亿元,其中信用债占比71.7%,海外债占比28.3%;一年内到期余额为7205.4亿,其中信用债占比69.8%,海外债占比30.2%,境内债务偿债压力较大。房企仍应将现金流安全作为重中之重,对外充分利用政策资源优化资产负债表,为适应行业新周期做好准备。将现金流安全和有利润的增长作为重中之重,致力于追求高质量的发展数据来源:企业财报,企业业绩说明会,中指研究院综合整理

2024年上半年,行业仍处于深度调整阶段,上市房企的盈利能力和流动性都遭遇了极大的挑战。未来随着房地产行业新模式加速构建,供需两侧政策持续优化,行业调整风险逐步出清,市场将逐步稳定并形成新的均衡局面,行业细分赛道下“危中有机”。未来在保证交付的背景下,上市房企仍应将现金流安全和有利润的增长作为重中之重,致力于追求高质量的增长。上市房企仍需内外兼修,对内顺应周期调整财务结构,提升核心竞争力,增厚资金安全垫;对外充分利用政策资源优化资产负债表,为适应行业新周期做好准备。

通过梳理分析部分房企未来的经营策略,可以发现主要聚焦在以下几点:

首先,房企应仔细审视自己竞争优势、资产和债务结构,将经营安全放在首位,继续加强对资金的流动性风险管理,加强销售回款管理,保持经营性现金流净流入;有效控制有息负债的规模,调整债务期限结构,做好资金管理保障经营安全。

其次,开发业务层面继续强调以销定投、提升产品和服务,促去化抓回款。在投资方面,房企应继续坚持“精准投资”和“以销定投”的稳健投资策略,强化投研体系支撑精准投资,聚焦核心城市、核心地段持续深耕,重点投向一线城市和优质的二线省会城市。在产品方面,坚持客户为中心,满足客户需求,提供高品质的产品和服务,打造符合市场需求的“好房子”,提升客户满意度。在管理方面,深化精益管理,持续提高运营效率、降本增效,致力于实现有利润的增长。此外,房企应坚持长期主义,主动把握形势,积极顺势而为,构建新的发展模式,打造新的业务增长点。房地产市场进入存量阶段,增量规模有限,房企发展模式转向建设管理、物业管理务、商业运营等经营业务,经营业务也越来越成为房企重要的利润来源。一方面,房企可探索多元化合作模式拓展轻资产业务,可积极寻求与金融机构、运营商、服务商等进行合作,共同开发轻资产项目,实现资源共享和优势互补,通过合作获取更多的项目资源和收入来源,同时降低自身风险。另一方面,房企应修炼内功,不断提升运营与服务能力,提高项目运营效率和服务质量,通过提供高品质的服务和增值产品,提升项目的附加值和竞争力,实现更高的收益。www.cih-index.com/report/detail/80431.html7.30政治局会议:积极支持收购存量商品房用作保障性住房www.cih-index.com/report/detail/80055.htmlwww.cih-index.com/report/detail/79837.html房地产开发融资方式改革,房地产基金或将迎来新的发展机遇www.cih-index.com/report/detail/80546.html2024年1-8月全国房地产企业拿地TOP100排行榜www.cih-index.com/report/detail/81820.htmlwww.cih-index.com/report/detail/81823.htmlwww.cih-index.com/report/detail/80545.htmlwww.cih-index.com/report/detail/82306.html中国房地产指数系统百城价格指数报告(2024年8月)www.cih-index.com/report/detail/81989.htmlwww.cih-index.com/report/detail/80978.htmlwww.cih-index.com/report/detail/78622.html2024上半年中国物业管理市场总结&下半年趋势展望www.cih-index.com/report/detail/78623.html● 4万+房地产报告每日更新,涵盖住宅市场、房企研究、土地市场、物业研究、政策解读、指数研究等诸多领域;● 2300个城市地产数据、225万宗土地的推出成交信息、40万个住宅项目和5万栋商用物业的交易数据;● 中国城市投资吸引力排名,百城房价,查城市、查房企、查地产数据、查房地产政策;● 京津冀、长三角、珠三角、成渝、长江中游等核心城市群集中供地、土地拍卖快讯。

中指研究院2024-09-12 20:06:24来自北京市

中指研究院2024-09-12 20:06:24来自北京市