手机看新闻

楼市资本论官号2020-03-26 10:01:41

楼市资本论官号2020-03-26 10:01:41

作为华南五虎之一,雅乐居(03383.HK)素以稳健著称地产圈。

3月23日,雅居乐在线举行2019年业绩发布会。从年报披露的信息看,雅居乐去年营业收入602.39亿元,增加7.3%;净利润增加10.5%至92.33亿元;股东应占利润则为人民币75.12亿元,较去年增加5.4%;全年销售1179.7亿元,超额完成1130亿元的预定目标,同比增长14.9%。

在去年调控持续紧缩、楼市增长乏力的大背景下,雅居乐各项经营数据稳步增长,恰似风浪中闲庭信步,一如继往地展现其稳健风格。特别是其资产负债率在76%低位运行,远低于房地产行业84%的平均负债率,堪称行业新标杆。

雅居乐领导层对这份成绩单表示满意,认为销售和盈利都符合预期,并表示会继续“稳健”的主基调,将今年增长目标设定在1200亿左右,基本与去年持平。

雅居乐全年可售货值2100亿元,由于疫情影响,今年前两月预售金额80.0 亿元,但基于公司一贯沉稳表现,楼市资本论认为,随着疫后复工加快推进,雅居乐完成1200亿的销售目标,应该没有悬念。

【一】海南突围,销售再破千亿

雅居乐定位于“优质生活服务商”,赢利能力非常突出,2018年毛利率一度高达49.6%,被业内视为高毛利的代表房企。

在各项经营数据稳步提升的同步,雅居乐去年毛利率有较大幅度下跌,引起外界广泛关注。据年报,雅居乐全年毛利183.58亿元,同比下跌25.6%;整体毛利率30.5%,同比下跌13.4%。

业绩会上,高管层并没有回避这一敏感问题,坦承毛利率下跌的主要原因是海南限售令影响,导致高毛利率项目销售下降,拉低了整体毛利率水平。

以清水湾为代表的海南项目,毛利率高达50%,一向是雅居乐的投资重点,也是公司的开发项目。2018年4月,海南发布全岛限购的史上最严“限售令”,雅居乐海南项目当年销售113亿,去年急剧下降到40亿。限购影响之大,可见一斑。

目前,雅居乐在海南土地储备400多万平方米,货值近1000亿。去年10月份,海南取消落户限制,凭居住证、社保就可以直接落户,陈卓林乐观认为,海南限购政策将来总会放开,海南市场仍大有可为。

尽管海南高毛利项目销售受限,雅居乐全年销售仍创1179.7亿元新高,再次突破千亿关口;累计预售建筑面积为891.1万平方米,折算每平米销售均价13240元。

楼市资本论发现,今年前两个月,雅居乐签约预售80亿,对应建筑面积 48.5 万平方米,折合均价每平方米16501元。也就是说,在疫情冲击下,雅居乐的房屋售价不降反升,单价逆势上涨3000多元,表现出非凡的产品竞争力和良好的抗跌性。

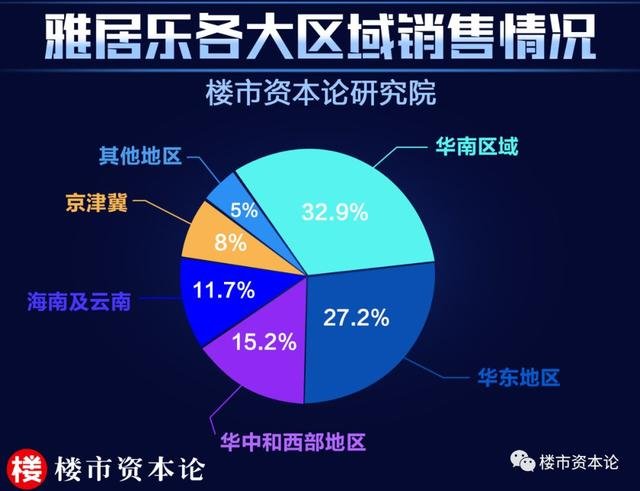

雅居乐良好的市场业绩,得力于其区域多元化营销策略。去年,雅居乐在售项目 178 个,可售货值逾2000 亿元,从各大区域销售情况来看,华南区域贡献32.9%;华东地区27.2%;华中和西部地区15.2%;海南及云南11.7%;京津冀占比8%,其他地区接近5%。除海南云南同比下降4个百分点外,各大区域都表现不俗。

值得一提的是,作为雅居乐的大本营,粤港澳大湾区业绩贡献高达26.3%,成为整体业绩的主要是支撑点,在雅居乐布局中占有突出地位。

【二】重仓大湾区,产业小镇成新增长点

雅居乐起家大湾区,2006年走出华南,开始布局,业务逐渐覆盖华北、华东、华中、华南、云南、西部、东北七大区域。近几年,陈卓林洞察国家战略机遇,将主战场重新转回粤港澳,持续重仓大湾区。

去年2月,国家发布《粤港澳大湾区发展规划纲要》,就大灣區建設推出众多具體實施意見及行動計劃,使得大湾区迅速成为开发热点。雅居乐抢占先机,提前布局,得以大面积收割国家政策红利,助力公司站稳千亿阵营。

从土地储备来看,雅居乐继续深耕大湾区战略。公司去年土地投资约 472 億元,新增42个优质项目,预计总建筑面积达1090万平方米;截至年末,在75个城市拥有权益土储3970万平方米,其中大湾区土地储备项目50个,储备面积1220万平方米,占总土储的21%,储备货值近2000亿。

中国城市群研究中心研究员马可对雅居乐的财报表示看好,土地储备是房企发展之基,雅居乐在大湾区的优质土储,必然给公司带来长期高额回报。

雅居乐去年拿地成本,折合楼面地价为4334元/平方米;如果与去年销售均价13240元/平方米相对比,项目赢利能力相当可观,可见“高毛利”并非浪得虚名。

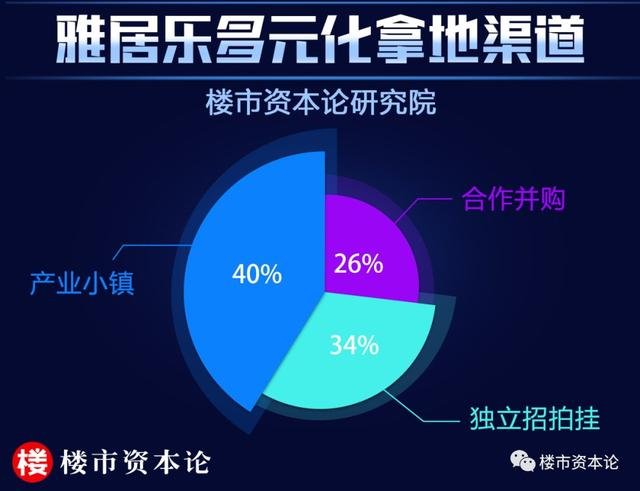

楼市资本论注意到,雅居乐能够大幅压低拿地成本,得益于招标、拍卖、挂牌及股权收购等多元化购地渠道,尤以产业小镇表现突出。年报显示,去年有接近40%的土地储备通过产业小镇取得,34%通过独立招拍挂获取,另外26%通过合作并购方式取得。

截至2019年底,雅居乐产业小镇布局了16个城市,共签订投资协议19亿,拿地510万平方米,货值超过600亿元。这些产业小镇都带有文旅元素,综合土地成本平均1530元/平方米,性价比非常高,未来可望成为雅居乐新的利润增长点。

【三】多元业务并行,低负债支撑高增长

除了地产主业,雅居乐多元化业务也表现出色。据年报,多元化业务去年营业额60.61亿元,同比增长66%,连续三年复合增长率达到61%;经营利润14.31亿,同比增长18%,连续三年复合增长率为92%。如此高的成长率在多元化发展的房企中,并不多见。

雅居乐2016年全面启动多元化战略,迄今在非房板块领域多元化投资超过350亿,现已形成地产、雅生活、环保、卓雅教育、雅城科创、房管、资本投资和商业管理八大产业集团并行运营的格局。

雅生活是雅居乐个分拆上市的多元化板块,去年业绩高速增长:全年营收51.27亿元,增长51.8%;毛利及净利润分别为18.83、12.92亿元,增长46.0%、59.3%;股东应占利润为12.31亿元,同比增加53.7%,每股基本盈利0.92元,财务表现强劲。

值得一提的是,雅生活去年收购中民物业及新中民物业60%股权,创行业一宗并购案例。收购完成后,其在管面积突破5亿平方米,形成化、全业态、强品牌的物业管理平台企业,盈利能力及品牌实力大幅提升。

多元化业务去年对雅居乐的业绩贡献约为10%,陈卓林希望今年能达到20%左右,明年房地产业务和非房业务利润占比能够平分秋色,达到5:5。

以房地产为主,多元业务齐头并进、高速成长的同时,雅居乐仍能坚持财务稳健策略,显示出高超财技。

从年报看,截至2019年12月31日,雅居乐总资产2732亿,总负债2079亿;资产负债率76%,远低于房地产行业84%的平均负债率,延续其一贯稳健风格。

债务方面,公司有息负债967亿元,其中一年内到期的短期债务423亿元,占比43%。业绩会上,陈卓林表示,公司现金及银行存款总额425.55亿元,足以覆盖短期债务,目前已经还债约60亿;公司还有未使用的银行授信810亿元,未来不排除通过自有资金、分红或其他资金方式去偿还境外债务。

2019年是楼市下半场开局之年。综合经营业绩、土地储备、多元化业务和财务表现,雅居乐的“稳健”让人印象深刻。

2020年,房企开年即遭遇前所未有的新冠疫情冲击,雅居乐确定与去年持平的销售目标,看似保守,实际展现了地产人的坚韧与自信。

企业家信心是稳定经济的中流砥柱。楼市资本论认为,雅居乐的稳健和保守,是给投资者的定心丸。

免责声明:本文系注册用户(作者)在房产圈发布,房天下未对内容作任何修改或整理。本文仅代表作者观点,不代表房天下立场,若侵犯了您的合法权益,请进行投诉。对作者发布之内容,未经许可,不得转载。

回复还可以输入200字

中国楼市最有思想力、资讯力的自媒体,深度关注楼市趋势,关注每个人的财富升值!

24000元/平方米

40500元/平方米

8700元/平方米

价格待定

价格待定

价格待定

50000元/平方米

57000元/平方米

120000元/平方米

79000元/平方米