手机看新闻

杠杆游戏张银银2020-03-31 22:22:38

杠杆游戏张银银2020-03-31 22:22:38摘要:吃下福晟资产,福还是祸(欢迎关注杠杆游戏)

撰文|杆姐&编辑|雯雯

2019年,是世茂爽歪歪的一年,真的可以说是迎来三十而立。

合约销售额重回前十,排名连超龙湖、华润,坐上第9的宝座。

图表来源|中指院(特此感谢)

2019年岁末,外界传世茂将收购同为闽系房企福晟的资产,最终这件事在2020年初顺利签约。由此,世茂土地储备会更多,保住前十的位置,有了加持。

对于世茂来说,2019年迎来三十而立,上述斩获令人兴奋。难怪世茂的许荣茂主席,在该司日前发布的2019年业绩公告中说:三十年的成就与梦想,属于每一位世茂人。

但未来的路,不会有坦途。

看完世茂2019年的业绩公告,杠杆地产要说,2019年和2020年初的成绩背后,本身也蕴含风险。世茂的下半场到底是怎么一幅场景?

1、“超级吃货”世茂

前几年,昔日的大亨世茂有一点落寞。因为似乎有点没有跟上趟。

2019年,世茂爆发了。2019年世茂营收达1115.2亿元人民币,较2018年的855.1亿元增长30.4%。

和几乎所有房企大亨一样,物业销售收入占比非常高。世茂这一收入为1052.9亿元,占总额的94.4%。主业毕竟是房地产。

如果看合约销售额,世茂2019年达到2600.7亿元,完成全年销售目标的124%。

累计销售面积达1465.6万平米,平均销售价格为每平米17744元。不可谓不厉害。

而2020年,世茂将推出约1992万平米的可售面积,连同截至2019年12月31日止约824万平米的可售面积,世茂2020年可出售总面积约为2816万平米。

在取得骄人战绩的同时,世茂土地和货值储备丰沛。

总货值逾13000亿元,仅仅在大湾区土地储备的总可售货值就达3800亿元。杠杆地产注意到,业绩公告披露,2019年世茂增加土地储备3092万平米,新增土地储备可售货值约5000亿元,其中收并购项目占比达到65%。

不得不说,世茂的2019年拿地,特别并购是疯狂的。说世茂2019年是“超级吃货”一点不过。

按照披露,截至2019年末,世茂进驻120个城市,旗下拥有349个项目,共7679万平米(权益前)的优质土地。

值得注意的是,杠杆地产看到世茂2019年的业绩公告显示,新增土地储备的平均楼面 地价约为每平米5035元。

而截至2019年末,世茂平均土地成本为每平米5303元。这个地价,比部分巨头要略微贵,但大家产品不同,进驻城市的结构不同。

买买买,当然是要钱的。

2、融资成本继续走低,负债增长还是比较快

就在2020年3月,世茂获得65亿元的低成本融资(年利率为3.23-3.9%),其中包括由世茂建设发行的人民币45亿元公司债,5年期债券的利率为3.23%及7年期债券的利率为3.9%。

这个利率,让任何一家民营房地产公司都要羡慕不已。

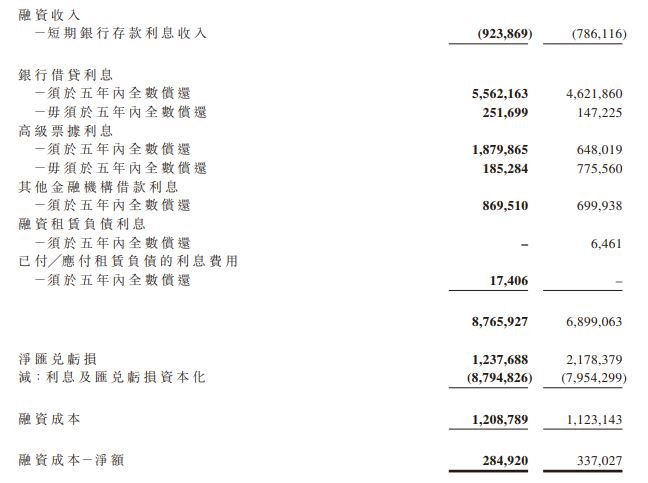

业绩公告披露,2019年,世茂融资成本净额约为2.85亿元。2018年,融资成本净额为3.37亿元。降低,主要是由于2019年的汇兑亏损净额,少于2018年所致。

当然,2019年,世茂各项融资利息为87.66亿元,2018年这个数字为69.00亿元,如下图。

2019年,世茂融资成本,由2018年的5.8%降低至5.6%。

穆迪将世茂的评级由Ba2提升至Ba1,展望为稳定。标准普尔及惠誉国际分别维持世茂BB+及BBB-的评级。

国内嘛,你懂的,主要评级机构则维持世茂AAA的主体信用等级。

看全口径负债,杠杆地产注意到,截至2019年末,世茂为3547.50亿元,而非流动负债则约为973.99亿元。

2018年末时,世茂的总负债为2723.17亿元。增量不算多、也不算少。资产负债率从2016年末的不到67%,连续4年上升,到2019年末,这一数字达到75.25%。

和很多闽系房企比,这个数字当然不高。

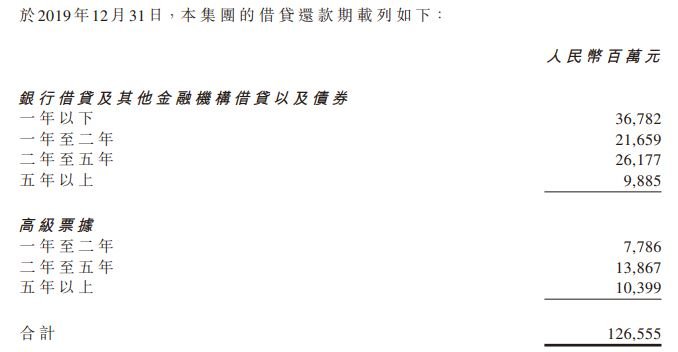

我们看细节,业绩公告显示,2019年末,世茂借贷总额约为1265.55亿元。2018年末,为1091.32亿元。

净借贷总额为669.32亿元,2018末为595.55亿元。净负债比率由2018末的59.4%,略微上升至2019年末的59.7%。已连续8年维持在60%以下,应该说很不错。

3、一年期债务不算少

在世茂1265.55亿元借款中,杠杆地产注意到,一年期以下的367.82亿元。短期借贷约占29.1%,长期借贷约占70.9%。

而截至2019年末,世茂共有现金及银行结余(包括受限制现金)约为596.23亿元。2018年末,为495.77亿元。

一年期借贷数字,和实际可以动用的现金比,到底高不高,各有看法。

近期迎来融资窗口期,如上文所述,世茂正低利率融资。

除了上述债务,杠杆地产注意到世茂的业绩公告称,或然负债中,截至2019年末向若干银行作出金额约191.19亿元的担保,作为授予部分买家购买该司物业之按揭贷款的担保。

此外,世茂就联营公司及合营企业之借贷按股权比例,作出金额约为95.03亿元的担保。

4、吃下福晟资产,下半场世茂能消化吗?

除了杠杆地产上文的分析,更大的压力,其实可能是世茂收购福晟资产后,未来蕴含的风险。

未来,福晟的一切,地块、资产、债务,都会逐步交割给世茂。

近期江湖传闻,某世纪大收购的公司,可能要转手一些低流动性、投资回报周期长的资产。

外界当然会想,收购老乡福晟资产后,世茂让自己更强更大,还是消化不良?

在《福晟吞下“年终泪”,“猛男”世茂消化得了吗?》(1月10日)一文中,杠杆地产曾回溯,福晟以前也是拿地高手、并购大师。很少有人知道,福晟集团曾经还是H航前滩地块的接盘侠。并且由此,福晟首次进入上海市场。

一年多以前,H航投资公告称,已与上海劢叵投资管理有限公司签订协议,拟将H航投资集团上海投资管理有限公司100%股权及债权进行转让,交易总价为29亿元。

上海劢叵,就是福晟集团的子公司。

那个周期,福晟一直说自己的千亿梦。

当时,福晟通过收并购取得的货值高达2713.1亿元,仅2017年福晟就新增1786.9万平米土地。

按照每日经济新闻此前报道,仅2016年-2017年,福晟集团在的收并购项目多达107个,总货值高达8100亿元。

只是谁能想到,几年前的飞虎拿地军,如今又得忍痛卖掉那些辛辛苦苦并购回来的地……

不过,中原地产首席分析师张大伟曾对媒体分析,福晟的8100亿(元)货值中有一部分为旧改项目。“旧改”意味着目前只有签约权,未来是否开发存在不确定性。

即便如此,福晟的土地储备应该是不错的。

这大概就是世茂感兴趣的重要原因。

其实,从资本运营角度来说,福晟是一家太传统,或者说有点“土”的企业。如此大体量,主体并未上市,无法享受资本市场带来的红利,这能怪谁?

世茂旗下不止一个上市平台,玩得好像很高级。但这样一家企业,前两年也掉出了前十,直到2019年才再次发起猛攻。

这一年来,世茂买泰禾、万通等多家公司的项目。项目十多二十个,花费近200亿元。

世茂的许世坛说,实际上还有很多没有达到信披标准公告的项目,其中不乏“大买卖”。

逆势操作,危还是机?

起高楼的时候,看上去都不错。福晟的那些坏账,那些成本金贵的钱,随着收购最终完成,压力也就会转给世茂了。

镜鉴永远值得回顾。愿世茂一路走好。

本文未特别注释的财务图表,均来自世茂房地产公开披露

版权及免责声明:本文系杠杆地产创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!杠杆地产任何文章之观点,皆为学习交流探讨用,非投资建议。用户据此进行的一切投资,请自负责任。文章如有疏漏、错误欢迎批评指正。

免责声明:本文系注册用户(作者)在房产圈发布,房天下未对内容作任何修改或整理。本文仅代表作者观点,不代表房天下立场,若侵犯了您的合法权益,请进行投诉。对作者发布之内容,未经许可,不得转载。

回复还可以输入200字

24000元/平方米

40500元/平方米

75800元/平方米

8700元/平方米

价格待定

价格待定

55000元/平方米

59800元/平方米

50000元/平方米

57000元/平方米