手机看新闻

地产红榜2019-11-18 11:10:37

地产红榜2019-11-18 11:10:37年初成功赴港上市只是暂缓了德信中国对资金的饥渴,年底,德信的“饱腹感”似乎已经荡然无存。

近日,德信发布公告,宣布发行于2021年到期,总额为1亿美元的额外优先票据,尤为惹眼的,是高达12.875%的票面利率。此前,德信在8月份就已发行了一笔总额2亿美元,年限与利率与本次相同的优先票据,二者将合并形成为单一系列。

德信求“钱”若渴的背后,无非两个原因:对于规模的诉求,来自债务的压力。在高呼“2021年冲击千亿”之后,德信也加入到了试图挤进规模债门的大军中,“金九银十”已过,德信361.6亿元的成绩显然还有较大差距。

尽管如此,坚持高周转的德信,未来的增速依然可期。今年以来,德信频频购地,增强了未来的变现能力。但在布局方面,德信新增土地多位于苏浙两省,尤其是浙江——德信的大本营。坚持区域深耕必然会有极限,而挖掘市场潜力则需要更多时间,当下的德信却必须争分夺秒。

另一方面,德信在上市之初便被外界诟病的负债问题虽然有所改善,但据wind数据显示,德信2019年中期83.38%的资产负债率仍高于74.65%的行业中位值。

这副名为“规模”的枷锁何其沉重,似乎挣脱的力气多一分,它便会更沉一分,直至佩戴者挣脱或是力竭,德信显然还需要经受更多的洗礼与考验。

走出“舒适区” 代价高昂

“德信中国会继续坚持立足浙江,深耕长三角。”在年初德信的上市现场,公司执行董事兼董事长胡一平如此表示。而从德信今年的拿地情况看来,确实在遵循这个方针进行布局。

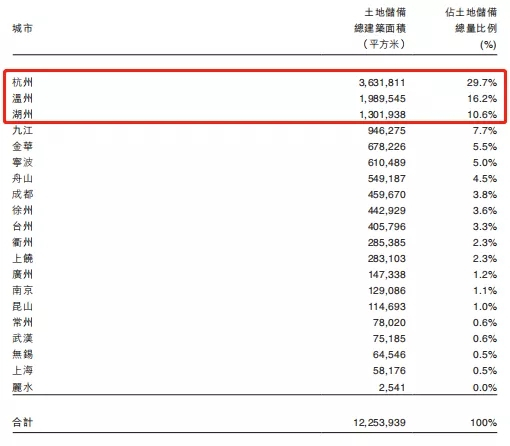

2018年末,德信在杭州、温州、湖州三城的土储比例分别为19.1%、19.7%、14.3%;同时,温州为德信贡献了54.1亿元的结算收入,远超湖州的21.2亿元与杭州的5.0亿元。

2019年上半年,在德信新增的19个项目中,7个位于浙江省,8个来自江苏省,在杭州、温州两个城市各新增了5个项目,德信在杭州、温州、湖州的土储分别占比29.7%、16.2%、10.6%,三城在其未来布局中的地位已发生变化。

不过,德信在温州和湖州的结转额较2018年末大幅降低,二者合共贡献收入才5735万元,杭州则稳步上升至7.7亿元。从项目建设进度来看,德信在杭州的持有待售面积由2018年末的2.1万平方米,上升至2019年中期的6.4万平方米;在温州由6.2万平方米略降至4.6万平方米;而在湖州则由18.8万平方米降至7.4万平方米。德信放缓了在温州、湖州的项目进度,三城的结算速度亦有所改变。

然而,无论三城间如何变化,它们在德信布局中的地位依然是稳固的,德信在苏浙两省的布局也依旧占据较大比重。2019年上半年,两省之外,德信仅在九江、成都的土储占比超过了3%。到了下半年,在德信首进佛山连落两子之后,更多的还是围绕浙江原地打转,德信依旧是那家典型的区域型房企。

深耕区域的布局策略或多或少拖慢了德信的规模之路,在天花板可见的情况下,探寻下沉市场也不失为一种选择。目前,德信的大部分项目集中在二线和长三线城市,但在未来城市的选择上,德信于8月曾表示将主要聚焦在核心城市和都市圈。这或许说明,德信也深知区域发展的极限,但走出“舒适区”却未必容易。

在年初的招拍挂市场,德信分别以底价和溢价3.55%拿下了温州两宗土地,除了5月在温州永嘉县以45.23%溢价率拿下的一块商住用地以外,德信在温州的拿地溢价都较低,温州永嘉县此宗商住用地的总价也不过2.07亿元。

反观德信在杭州的土地市场,年初即以22.22亿元拿下四宗地块中的住宅地块,溢价率也是其中的30.55%;3月又以12.24亿元、溢价45.8%的代价在杭州再落一子。总体而言,德信在温州的拿地代价较低,而在杭州的投入较大。

同时,德信在无锡和昆山获取的两个项目上的拿地价格相似,分别为6.82亿元及6.45亿元,然而前者34.3%的溢价率却远高于后者的0.78%。虽然苏浙两省相邻,但经济、人口、土地市场等因素依然存在诸多不同,只是走出浙江,德信就要付出更高的代价。

德信曾表示,会将13.73亿港元募集款项中的30%,即约4.1亿港元用于拓展土地储备,但仅在上半年,德信增加土储的代价就已达到61.8亿元。相较之下,德信上市募集的资金不过杯水车薪。

高利率换取流动性

弱点总会被人放大。

上市之前,德信就被外界诟病存在较大的债务压力,一方面,是连年高企的资产负债率,另一方面,德信2018年末77.1亿元的一年内到期债务同比大幅提升了81.2%,相比之下,在手现金却差了一点,为74.9亿元。

今年7月,标普基于德信2018年年报数据对德信的票据下调评级。标普认为,德信依赖高成本的非银融资,占公司2018年总债务的68%,其中主要包括占总债务37%的信托贷款以及占总债务18%的项目股东贷款。由此,标普得出德信债务资本结构较弱,杠杆率仍保持高位的判断。

2018年即期债务的大量转化,让德信对资金流动性的诉求更为迫切。2019年中期,德信融资性现金流约为27.3亿元,远高于去年同期的2.1亿元;同时有息债务结构有所优化,在有息债务总额增加约3.4亿元的情况下,一年内到期负债由2018年末的53.5亿元降至33.2亿元。

然而,受制于规模,德信穿越融资窄门并非易事,境外融资本就偏高的成本更是雪上加霜,从而不得不吞下两笔利率高达12.875%的“苦果”。以德信的体量来说,用两年期的高利率,换取短期现金的流动性,不失为一种聪明的做法,也是德信所标榜的“高效运营”中的一环,但高息举债显然只是权宜之计,而非长久之计。

据wind数据显示,11月内,内地房企共发行海外债券17笔,除其中一笔与德信此次发行的票面利率同为12.875%外,其余16笔海外债券票面利率均优于德信。

“我们可能没有足够的融资拨付我们未来获取土地与房地产开发所需资金”,尽管这只是德信招股书内“呈现最坏情况”的风险提示,但这是否也多少映射出中小规模的“德信们”所面临的资金困境?

免责声明:本文系注册用户(作者)在房产圈发布,房天下未对内容作任何修改或整理。本文仅代表作者观点,不代表房天下立场,若侵犯了您的合法权益,请进行投诉。对作者发布之内容,未经许可,不得转载。

回复还可以输入200字

24000元/平方米

40500元/平方米

75800元/平方米

8700元/平方米

125000元/平方米

价格待定

价格待定

55000元/平方米

45000元/平方米

59800元/平方米