手机看新闻

中指研究院2019-07-31 03:32:43

中指研究院2019-07-31 03:32:43【申请试用扫码添加小秘书(tudi-qingbao2)咨询】

2019年上半年,房企融资规模整体保持高位,增速上扬,综合融资成本走低;在房地产市场稳预期的大背景下,融资渠道阶段性收紧。从融资渠道来看,银行贷款仍是主要途径,公司债受政策影响浮动较大,中票大幅萎缩,信托规模增速上扬,海外融资规模大涨。从融资成本来看,除海外融资成本上涨以外,房企融资成本均有所下降。01融资总体走势? 融资总体规模保持高位,增速上扬

图:2014-2019年6月房地产开发企业到位资金及增长率

数据来源:国家统计局,中指研究院整理

2019年1-6月,房地产开发企业到位资金整体保持高位,房地产开发到位资金规模达8.5万亿元,同比增长7.2%,与去年同期的4.6%涨幅相比,增速有所上扬。单月来看,月均到位15117亿元,相比去年再上一个台阶,同比月均增1292亿元。

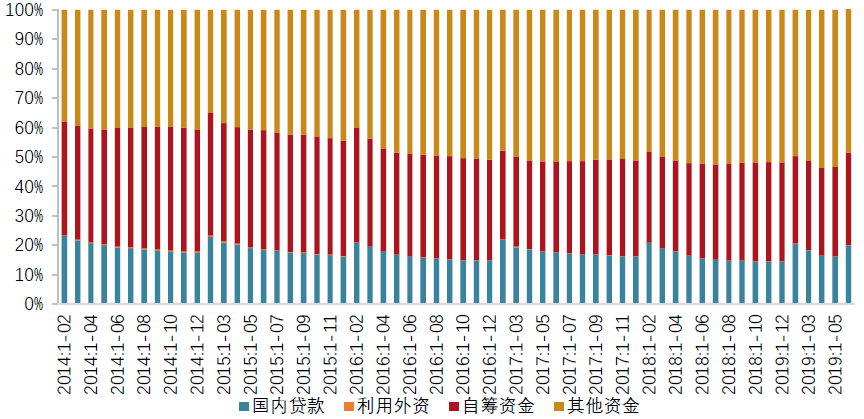

? 自筹资金占比下降,国内贷款、外资及其他资金占比上升

图:2014-2019年6月房地产企业开发资金来源结构

数据来源:国家统计局,中指研究院整理

自筹资金占比略降,国内贷款、外资和其它资金占比有所上升。2019年以来,在“稳”的总基调下,政府持续致力保持调控政策的连续性、稳定性,自筹资金占比略有下降,定金、预收款及个人按揭等其它资金渠道比例持续提升。1-6月,国内贷款占比转降为升,同比上升4.49个百分点,环比上升3.85个百分点;自筹资金占比下降加快,占比为31.46%,同比下降0.75个百分点;其他资金占比达52.80%,同比提高0.55个百分点。

?融资渠道阶段性收紧,海外债迎热潮

2019年房企有息负债集中到期规模较大,在此背景下,企业不断探索多种融资模式,缓解债务压力。但随着一季度部分城市土地市场热度提升,5月份监管新规随即发布,部分房企债券及ABS产品等公开市场融资被限制,房地产项目信贷投放谨慎,房企融资渠道阶段性收紧,下半年或将延续收紧的态势。

1银行贷款仍是主要途径,增速走低。2019年一季度,房地产开发贷余额10.85万亿元,同比增长19.2%,增速同比下降1.6个百分点;2房地产信托新增规模大涨。据中国信托业协会统计,截止2019年一季度,投向房地产的信托资金余额2.81万亿元,同比增长18.6%,新增规模2609.6亿元,同比增长42.9%,房地产信托新增规模整体走高;3公司债延续上升态势,中期票据发行规模几近腰斩。据Wind数据统计显示,2019年上半年,房地产公司债发行规模合计1602.88亿元,同比增长97.6%,延续去年下半年的融资热情。2019年1-6月,房企共发行中期票据53支,发行规模总计438.1亿元,同比减少83.4%;4海外债规模上涨,2019年上半年内地房企发行海外债93支,融资总额高达2430.5亿元,较去年同期上升4.8%,但环比增速较快。5房地产ABS规模快速增长。传统融资渠道进一步收紧情况下,房地产资产证券化发展迅猛。据Wind数据统计显示,2019年1-6月,房地产ABS产品共发行175支,总发行规模1559.6亿元,同比增长43.54%。?综合融资成本下降,海外债融资成本上升约2个百分点

2019年上半年,房企融资规模维持高位,综合融资成本较去年有所下降。2019年以来,受市场流动性整体放松影响,房地产市场迎来短暂“小阳春”,房企综合融资成本较去年同期有所下降,其中,信用债平均利率为5.59%,较去年同期下降0.8个百分点;房地产ABS发行利率均值为6.04%,较去年同期下降0.48个百分点;内地房地产企业海外债上半年发行规模激增,发行利率均值较去年同期上涨约2个百分点。规范合规融资为主旋律的背景下,评级较高的品牌房企融资成本或将进一步走低,部分中小房企融资压力将加大。

02信贷:规模增速平稳回落,企业分化持续扩大

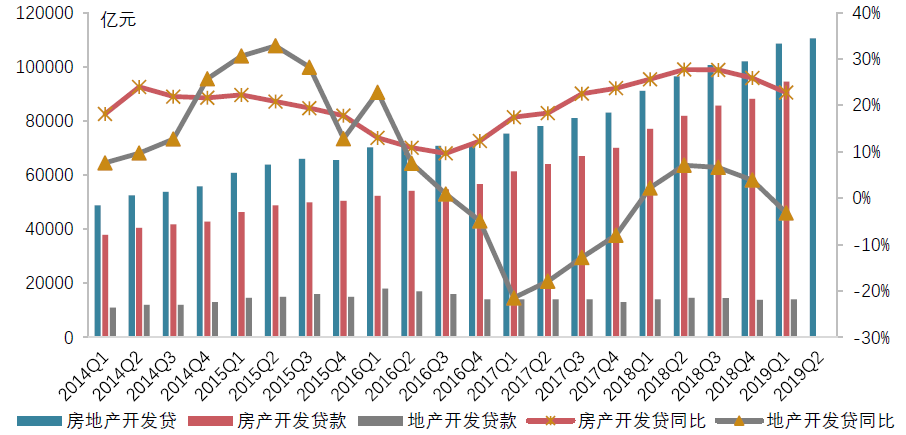

?房地产和保障性住房开发贷规模稳步增长,增速平稳回落

2019年人民银行金融市场工作会议上提出要加强房地产金融审慎管理,落实房地产市场平稳健康发展长效机制,且在第十一届陆家嘴论坛上进一步强调要正视地方房地产金融化问题,房地产信贷作为主要的融资方式,自2018年2季度以来一直呈现增速平稳回落态势。

图:2014-2019年二季度房地产银行开发贷款情况

数据来源:中国人民银行,中指研究院整理

2019年二季度,房地产开发贷余额11.04万亿元,同比增长14.6%,增速同比减少9.1个百分点。分项来看,2019年一季度房产开发贷款9.45万亿元,同比增长22.73%,增速下降3.1个百分点,地产开发贷款1.4万亿元,同比下降3.2%。

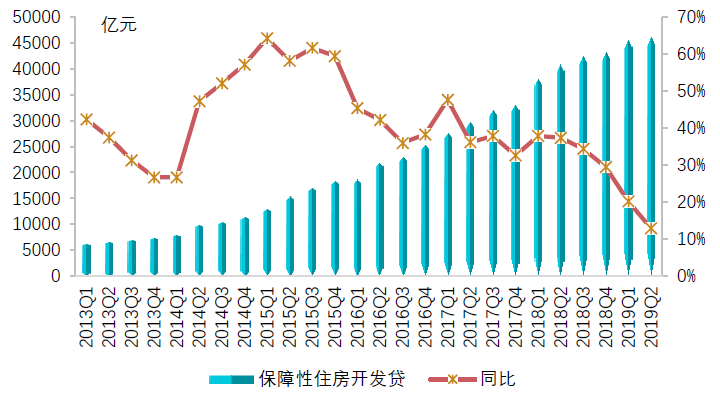

图:2013-2019年二季度保障性住房开发贷款情况

数据来源:中国人民银行,中指研究院整理

2019年,随着棚改货币化的收紧,棚改项目要求以发行地方政府债券方式为主进行融资,保障性住房开发贷规模增速显著下降。2019年二季度,保障性住房开发贷款4.61万亿元,同比增长12.9%,增速下降24.5个百分点,自2018年一季度以来,增速一直处于平稳回落的趋势。

?合规融资为主旋律,品牌房企开发贷优势凸显

图:2019年以来部分房企大额银行信贷案例

5月17日,银保监发《关于开展“巩固治乱象成果促进合规建设”工作的通知银保监发[2019]23号文》强调,商业银行、信托、基金等金融机构不得违规进行房地产融资,通过增强内部控制的充分性和有效性,提升银行保险机构内控合规水平。6月13日的陆家嘴论坛上进一步强调了当前房地产金融存在的风险。合规融资成为未来房企融资主要趋势,品牌房企开发贷优势进一步凸显,如中海地产获20家银团300亿港元授信额度,新鸿基获19家银团200亿港元授信额度。

03信托:新增规模大幅上涨,集合信托占比提升?房地产信托新增规模大幅上涨42.9%,下半年或收紧

2018年四季度以来,首套房平均贷款利率回落,商品房销售有所回暖,房企新开工意愿增强,融资需求增加,房地产信托业务因其制度灵活、提供个性化产品、产品率相对较高等特点,新增规模逐渐走高且一季度增速较快。根据中国信托业协会数据显示,截至2019年一季度末,房地产信托新增规模2609.6亿元,同比增长42.9%,占全部信托新增规模的19.2%,较2018年提高了9个百分点。

图:2019年以来部分房企信托融资案例

数据来源:中指研究院整理

面对迅速火热的房地产信托业务,5月17日银保监会发布23号通知,要求信托公司提高合规意识,加强合规建设。据悉,针对近期部分房地产信托业务增速过快、增量过大的信托公司,银保监会还开展了约谈警示,要求将房地产信托业务增量和增速控制在合理水平,确保房地产信托业务稳健发展。结合当前的严监管形势,下半年房地产信托融资渠道或将收紧,尤其是信托融资占比较高的房企将面临一定的融资压力。

?集合信托占比创新高,占比超75%

图:2013-2019年一季度新增房地产信托项目金额及占比情况

数据来源:中国信托业协会,中指研究院整理

据中国信托业协会数据显示,从2016年2季度开始,新增集合房地产信托规模超过新增单一房地产信托,成为主要组成部分,且自2018年一季度以来,占比超过六成,并呈现上升趋势。2019年1季度,新增房地产集合信托发行规模为1967.5亿元,去年同期为1140.0亿元,同比大增72.6%,占新增房地产信托规模的75.4%,占总新增集合信托比例超过三成。

04信用债:公司债大幅提升,中票融资遇冷随着偿债高峰期的到来,房企加大融资力度,债务覆盖能力保持良好。2019年1-6月份房企到期信用债规模达2734.09亿元,其中公司债为1461.93亿元,在此背景下房企持续加大信用债的融资力度,2019年上半年通过信用债融资3042.13亿元,同比增长41.33%,平均利率为5.59%,较去年同期下降0.8个百分点;其中公司债与短期融资券发行规模大幅提升。值得一提的是,短期融资券延续了2018年下半年的强劲发行势头,在2019年上半年短期融资债券总计发行666.80亿元,同比增长188.03%,房企短期偿债压力持续。

?公司债大幅提升,发行规模明显增加

2019年上半年,公司债受房企青睐,发行规模提升幅度较明显。2019年上半年,房地产公司债发行规模持续增加,共发行127支,发行规模合计1602.88亿元,比2018年(70支,811.18亿元)同期增长97.6%,总体规模保持持续增加态势。从融资成本来看,2019年上半年,发行利率均值为5.83%,较去年同期减少0.96个百分点。

图:2019年上半年公司债发行规模、数量、利率情况

数据来源:wind,中指研究院整理

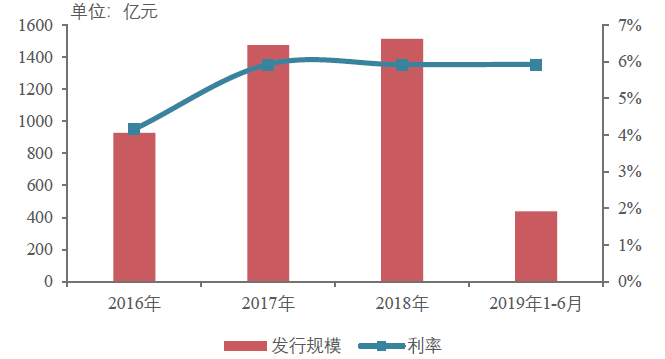

?中票融资遇冷,同比减少近一倍

2019上半年,中期票据的发行量有明显的減少。2019年1-6月,房企共发行中期票据53支,发行规模总计438.1亿元,较2018年同期(66只,803.3亿元)减少83.36%,中期票据发行量和金额有明显减少的趋势。

图:2016年-2019年上半年房地产企业中期票据发行规模及利率

数据来源:wind,中指研究院整理

05海外债:规模有所增加,成本走高国内金融监管保持收紧态势,房地产企业积极寻求海外发债融资,房地产海外债券发行规模有所增加。根据监测结果显示,2019年1-6月内地房企发行海外债93支,融资总额高达2430.47亿元,较2018年下半年(46只,1186.62亿元)环比增加了104.82%,发行规模快速增加。从2016年开始海外债发行成本逐年提高,到2019年1-6月达到了8.76%。7月12日,发改委发布《关于对房地产企业发行外债申请备案登记有关要求的通知》,要求房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务,进一步规范海外发债的用途,专款专用,预计未来房企海外发债将会收紧。

图:2016-2019上半年房地产企业海外债发行规模及利率

数据来源:wind,中指研究院整理

06资产证券化:规模快速增长,供应链ABS成热门2019年上半年,房地产金融政策趋严,传统融资渠道进一步收紧情况下,房地产资产证券化继续保持快速发展。2019年1-6月,房地产ABS产品共发行175支,总发行规模1559.58亿元,较2018年1-6月(91只,1086.44亿元)增长43.55%。

图:2017年-2019年第二季度房地产企业ABS发行规模

数据来源:wind,中指研究院整理

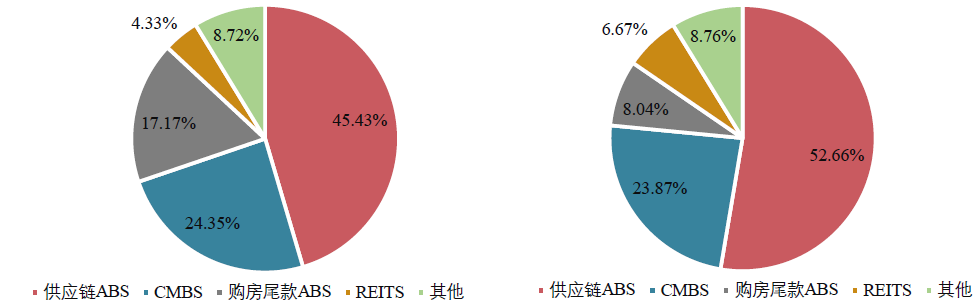

从底层资产来看,房地产ABS主要包含供应链ABS,CMBS,购房尾款ABS,REITs和其他。其中,2019年1-6月,房地产供应链ABS发行额为821.27亿元,占比达52.66%,同比增长近8个百分点,仍是房地产ABS发行的品种,其次为CMBS和购房尾款ABS。

图:2018年1-6月(左),2019年1-6月(右)房地产ABS发行结构

数据来源:wind,中指研究院整理

结语2019年上半年,在融资环境维持收紧的背景下,房企融资规模保持高位,传统融资渠道结构性收紧,但资产证券化等渠道融资规模快速增长。预计2019年下半年,在金融监管保持收紧的情况下,房企融资仍存一定压力,房企应加快去杠杆降负债,保障企业稳步发展。

免责声明:本文系注册用户(作者)在房产圈发布,房天下未对内容作任何修改或整理。本文仅代表作者观点,不代表房天下立场,若侵犯了您的合法权益,请进行投诉。对作者发布之内容,未经许可,不得转载。

回复还可以输入200字

24000元/平方米

40500元/平方米

8700元/平方米

价格待定

价格待定

价格待定

50000元/平方米

57000元/平方米

63000元/平方米

79000元/平方米